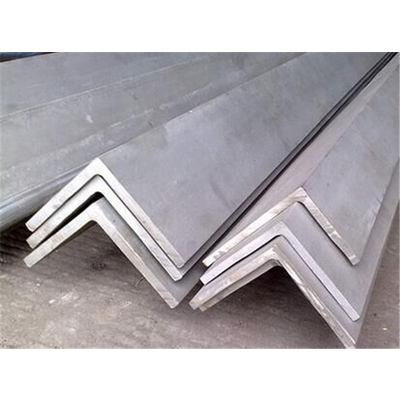

Q235B日标角钢价格-Q235B日标角钢-埃尔核能电力材料

产品属性

铁矿石自7月16日见顶以来,在一个多月的时间里,2001合约自点816.5元/吨跌至571元/吨,跌幅超过30%。随后期价又从571元/吨反弹至690元/吨,反弹幅度超过20%。*近几天又出现了较大幅度的调整,Q235B日标角钢,恐慌性下挫之后,未来铁矿石价格仍可能会逐渐回升。 终端需求依然强劲 7月末*政治局会议定调房地产“不作为短期刺激经济的手段”,*大地打击了市场信心,目前市场普遍预期房地产调控不会放松。房地产企业大幅放缓土地储备以及央行调整房贷利率标准即是证明。 不过,即使房地产市场远期偏悲观,但短期来看,建筑施工的规模依然庞大。现实情况是短期铁矿石终端需求依然强劲。*近一年多时间,房屋施工面积累计值同比大幅增加。这些正在施工的数量庞大的房地产项目,对铁矿石的终端需求构成非常重要的支撑。 自巴西发生溃坝事故之后,伴随着铁矿石价格的上涨,铁矿石港口库存出现了大幅下滑。另外,目前钢厂进口铁矿石库存可用天数为27天,并不是处于非常高的位置。之所以钢厂并没有大幅增加铁矿石库存,主要原因在于前期价格过高,且钢材需求处于消费淡季。随着“金九银十”消费旺季的到来和铁矿石价格的大幅回落,一旦现货价格企稳,钢厂*有可能会加大采购力度,从而对价格构成支撑。

进入9月份以来,钢市上演了一小波反弹行情,累计持续两周左右。以上海市场为例,螺纹钢现货价格从3600元/吨涨至3760元/吨,上涨160元/吨,同一时间内北京市场仅反弹100元/吨。这反映出行情仍受需求预期驱动较强,Q235B日标角钢价格,1心理因素起到了一定推动作用。随着8月份经济数据公布,宏观经济指标下行,钢材周产量开始增加,社会库存降幅大幅缩减,钢厂库存增加,需求预期下降,螺纹钢市场出现回调行情,预计10月份钢市难有作为。

市场不要过分看中所谓的“金九银十”

回顾过去3年,钢市在9月、10月份都未曾出现大行情。这是受假期、经济、产业、政策等因素的影响。从9月份来看,螺纹钢在2017年9月上旬上涨80元/吨~100元/吨左右,9月中下旬下跌300元/吨左右;2018年9月份始终在100元/吨以内高位震荡,由9月初的4350元/吨震荡至9月末的4360元/吨,变化幅度有限。从10月份来看,钢市变化同样有限。仍以螺纹钢为例,过去3年螺纹钢价格10月份变化区间是:2016年10月份为2400元/吨~2540元/吨,2017年10月份为3850元/吨~4050元/吨,2018年10月份为4400元/吨~4500元/吨。*的大行情都是在9月、10月份之外出现的。比如,2016年11月份螺纹钢价格上涨1300元/吨,2017年11月份螺纹钢价格上涨700元/吨左右,2018年11月份螺纹钢价格在高位震荡仅1周后就下跌800余元/吨。这说明钢市行情的上涨和“金九银十”没有明确的正向关系,“金九银十”仅仅是时间概念。

9月19日,一德黑色事业部韩业军在“一德线上黑色系研讨会”上表示,近期以螺纹钢为代表的黑色系品种回调的主要因素来自供应端产能和产量的双重释放。同时,全球央行降息潮背景下,*氛围不佳,在一定程度上拖累钢价。 韩业军指出,从季节性需求来看,9月一般是下半年钢铁需求的高点,目前来看,市场需求差意,正增长的势头并未改变,但增速下行压力仍存。 对于未来钢材市场的焦点,韩业军认为,建筑耗钢明显好于制造业耗钢,并呈现出一定的背离趋势,这一背离的*路径成为钢价未来走势的核心关注点。一方面,建筑耗钢露出上行乏力之势,或有提前见顶的可能,若地产耗钢面积也出现拐点,则建筑耗钢面积大概率开启下行趋势;另一方面,Q235B日标角钢厂家,制造业耗钢能否好转。新开工的正增长态势未改,房地产耗钢面积依然向上(建筑耗钢面积也未见到拐点),拐点尚未见到。但新开工面积增速下行趋势被强化,Q235B日标角钢供应,且根据房价对耗钢面积的性来看,在房价增速没有见底前,耗钢面积增速下行趋势不好改变。 此外,韩业军指出,冷系消费逐步进入旺季,但板材消费季节性并不明显,需求季节性预期不宜过于乐观。整体工业品仍是主动去库存节奏,库存回补预期依然不佳。

Q235B日标角钢供应-Q235B日标角钢-埃尔核能电力材料由江苏埃尔核能电力材料有限公司提供。行路致远,砥砺前行。江苏埃尔核能电力材料有限公司(www.meibiaotegang*)致力成为与您共赢、共生、共同前行的战略伙伴,更矢志成为不锈钢及制品具有一定影响力的企业,与您一起飞跃,共同成功!同时本公司(www.meibiaobuxiugan*uan*)还是从事ASTMA53B美标钢管,ASTMA500B美标钢管,ASTMA106B美标钢管的厂家,欢迎来电咨询。